Det kan være utfordrende å forstå hvilken risiko som er forbundet med CFD-handel. Ulike handelplattformer følger ikke alltid de samme retningslinjene. Derfor er det viktig at du setter deg grundig inn i begreper og risiko forbundet med investeringsformen før du handler. Kun slik kan du ha full kontroll på eksponeringen i hver enkelt posisjon.

Margin, når vi snakker om CFD-handel, er det beløpet som handelsplattformen krever at du deponerer for å kunne geare investeringen din. Marginen er betydelig mindre enn eksponeringen, som er det beløpet du samlet sett har satt på spill hvis aktivumets verdi faller til 0. Gjennom kontroll på eksponeringen får du oversikt over potensiell avkastning – positiv eller negativ – på plattformene du benytter. I tillegg til eksponeringen i hver enkelt handel, må du også ha oversikt over den samlede eksponeringen på hver enkelt handelsplattform til enhver tid.

Dette kan være en krevende oppgave, og derfor kan det være smart å operere med noen tommelfingerregler. Hvis du har åpnet et antall posisjoner med et marginkrav på 1 %, som til sammen har et marginkrav på 5000 kroner, kan du beregne samlet eksponering på følgende måte:

5.000/0,01 = 500.000 NOK

Har du åpne posisjoner i kontrakter med forskjellige marginkrav blir regnestykket mer komplisert, men ikke mindre viktig.

Vær oppmerksom på gearing

Et marginkrav på 1 % tilsvarer en gearing (eller “giring”, som enkelte sider benytter) på 1:100. Dette er meget høyt, og det er ikke et gearing-nivå som det opereres med særlig ofte. ESMAs nye reguleringer har pålagt nettmeglere, som opererer innenfor EU, en maksgrense for hvor mye privatinvestorer kan geare investeringer. For de største valutakryssene er denne grensen opptil 30 ganger, mens gearingen tidligere kunne gå helt opptil 400. Andre produkttyper kan ha betydelig lavere gearing, eksempelvis enkeltaksjer (1:5) og kryptovaluta (1:2). Disse lovendringene er gjort for bedre å beskytte deg som investor. Den høye gearingen tidligere var en av hovedårsakene til at så mange småsparere tapte penger på CFD-handler.

Nedenfor gjennomgår vi de vesentligste CFD-produktenes risiko og egenskaper med utgangspunkt i nettmegleren Markets. Prinsippene er ganske like hos mange av de konkurrerende plattformene, men som nevnt kan det være vesentlige forskjeller du bør være oppmerksom på når du vurderer den samlede risikoen din.

Husk også å lese vår anmeldelse av Markets.

|

Margin og eksponering

Handel hos Markets og mange av de andre populære handelsplattformene, som Saxotrader (fra Saxo Bank), IG og Plus500, foregår i prinsippet på samme måte som når du handler en aksje på børsen. I stedet for antall aksjer, handler du det samme antall kontrakter eller lots. Den samlede eksponeringen er dermed antall kontrakter multiplisert med verdien av den enkelte kontrakt. Forskjellen sammenlignet med handel med vanlige aksjer er gearing-elementet. Gearingen gjør at du kun behøver å deponere en margin på f.eks. 5, 10 eller 20 % av eksponeringen. Siden gearingen innebærer at du låner penger av handelplattformen, må du betale rentekostnader hvis du beholder posisjonene over natten. Renten ligger typisk på 2-4 % p.a..

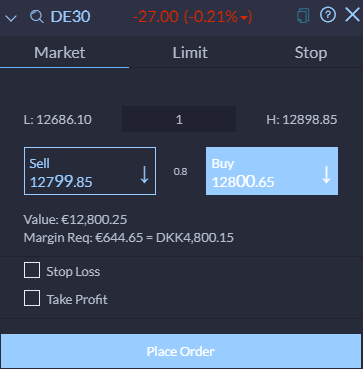

Risikoen, målt per kurspoeng, defineres alltid i den valutaen som kontrakten handles i. Hvis du handler i DAX (omtales som DE 30 hos Markets) er ett kurspoeng lik 1 EUR.

Visse andre handelsplattformer benytter seg av et spread-betting-prinsipp, hvor du angir hvor mye du ønsker å satse per kurspoeng. For å få samme eksponering som i tilfellet fra Markets (se bildet til venstre), vil du måtte angi € 1 per kurspoeng (hvis du handler i DAX eller andre produkter listet i euro).

IG opererer med forhåndsbestemte beløp per kurspoeng. Beløpets størrelse kommer som regel frem i kontraktens navn i systemet. Hvis vi ser på DAX, er det mulig å handle med € 1 eller € 5 per poeng per kontrakt. En kontrakt på € 5 tilsvarer en samlet eksponering på fem (5) kontrakter à € 1.

Krav og risiko varierer

Hos Markets vil risikoen du påtar deg per poeng, alltid tilsvare én valutaenhet av det kontrakten handles i (NOK, USD, EUR, etc.). Handler du valutakryss avhenger risikoen av beløpet du ønsker å handle for.

Ovenstående betyr at hvis du kjøper en DAX-kontrakt til € 12 800, og selger når kursen har steget til € 12 810, har du en realisert nettofortjeneste på ti poeng ( € 10).

Hvis du handler med indekser, er det vanligste at du må kjøpe 1 lot per handel. 1 lot utgjør verdien av indeksen målt i den nominelle valutaen. På de største indeksene tilbyr imidlertid stadig flere nettmeglere (blant annet Markets) kundene å ta posisjoner på helt ned til 0,1 lot. Dette betyr at du kun behøver å eksponere deg for 10 % av DAX´ verdi, noe som tilsvarer € 12 800 x 10 % = € 1280. Med Markets´ marginkrav på 5 % kan du eksponeres mot DAX for så lite som € 1280 x 5 % = € 64, eller ca. 700 kroner. Marginen på handler i de største indeksene er som regel 5 %. Marginkravet for de mindre indeksene er 10 %. Husk også at det kan være varierende marginkrav avhengig av hvilken handelsplattform du benytter.

|

Eksempel på handel i DAX (DE 30 hos Markets)

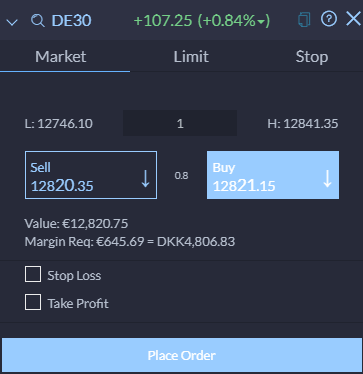

I vårt eksempel er én DAX-kontrakt verdt € 12 820,75 (midtspread). Dette tilsvarer ca. 140 000 kroner og er den risikoen du påtar deg hvis du kjøper en hel kontrakt. Med Markets´ omkostninger/marginkrav må du deponere € 645,69 for å åpne en posisjon på en hel DAX-kontrakt.

Av ordrevinduet ovenfor kan du se at det handles med to forskjellige kurser (“buy”/”sell”). Forskjellen mellom kjøps- og salgskursene er spreadet, som i dette tilfellet utgjør 0,8 poeng (€ 0,8). Eksponeringen (“value”) kan virke høy siden DAX handles i sin nominelle verdi. Innsatsen beskyttes likevel i flere lag og gjør at handel med gearing ikke behøver å være så skremmende som mange vil ha det til.

Du kan lese mer om dette i vår artikkel om CFD-handel og -kontrakter.

Første lag av beskyttelse er ditt eget stop loss, som kan settes så tett at du kun risikerer noen få euro på investeringen. Det andre laget er handelsplattformens margin. For å unngå tvangslukning av posisjoner er det viktig at du til enhver tid har en buffer stående på kontoen din. Er bufferen din liten risikerer du at posisjonen tvangslukkes dersom kursen beveger seg relativt lite i motsatt retning av hva du tror i, noe som vil være irriterende dersom det viser seg at din kurs-forutsigelse på litt lengre sikt var riktig.

De nye ESMA-reglene som trådde i kraft for noen år siden gjør at Markets, og andre EU-regulerte nettmeglere, opererer med negativ saldobeskyttelse. Dette betyr at du ALDRI kan tape mer enn ditt innestående. Les mer om Markets i vår anmeldelse av handelsplattformen.

Eksempel på handel i valutakrysset EUR/USD

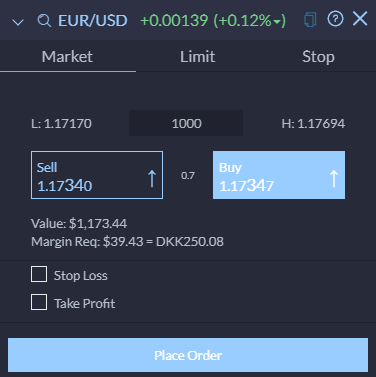

Hvis du ønsker eksponering i et av verdens mest handlede valutakryss, er minste handelsstørrelse hos Markets € 1000. Andre plattformer kan operere med andre handelsstørrelser.

Det er førstnevnte valuta i et kryss som er “kjøpsvalutaen” (eller basisvalutaen). Sistnevnte valuta kalles noteringsvalutaen (eller variabel valuta). For andre valutakryss, eksempelvis GBP/USD, vil minste handelsstørrelse være £ 1000. Marginen er typisk 3,33 % for de største valutakryssene (“majors”), noe som tilsvarer et gearingnivå på 1:30 Det forholdsvis høye gearingnivået betyr at et marginkrav på 10 000 kroner tilsvarer en eksponering på 300 000 kroner. Når du handler valutakryss som CFD-er, er det derfor viktig å være bevisst om hvor stor eksponering du påtar deg.

For mindre valutakryss (“minors” og “exotics” hos Markets) er gearingnivået senket til 1:20.

Buy/sell-forholdet forteller hvor mye av én enhet av basisvalutaen du kan kjøpe for noteringsvalutaen. Én enhet EUR koster, jmf. ordrevinduet til venstre, $ 1,173,44. Det betyr at hvis du ønsker å spekulere i at EUR skal stige overfor USD, kjøper du 1.000 EUR mot salg av USD, og blir eksponert for $ 1173,44. Marginen er på ca. 3,33 % av eksponeringen, noe som i vårt eksempel utgjør $ 39,43.

Ønsker du å satse på at EUR svekker seg mot USD skal du selge EUR/USD-krysset – altså gå short.

EUR/USD handler (jmf. ordrevinduet) med buy/sell på 1,17347/1,17340. Kjøper du 1000 EUR til 1,17347, og buy/sell senere beveger seg opp til 1,17769/1,17762, har du tjent (1,17762-1,17347)*1000 = $ 4,15 USD. Dette tilsvarer ca. 0,4 % av det eksponerte beløpet på 1000 EUR.

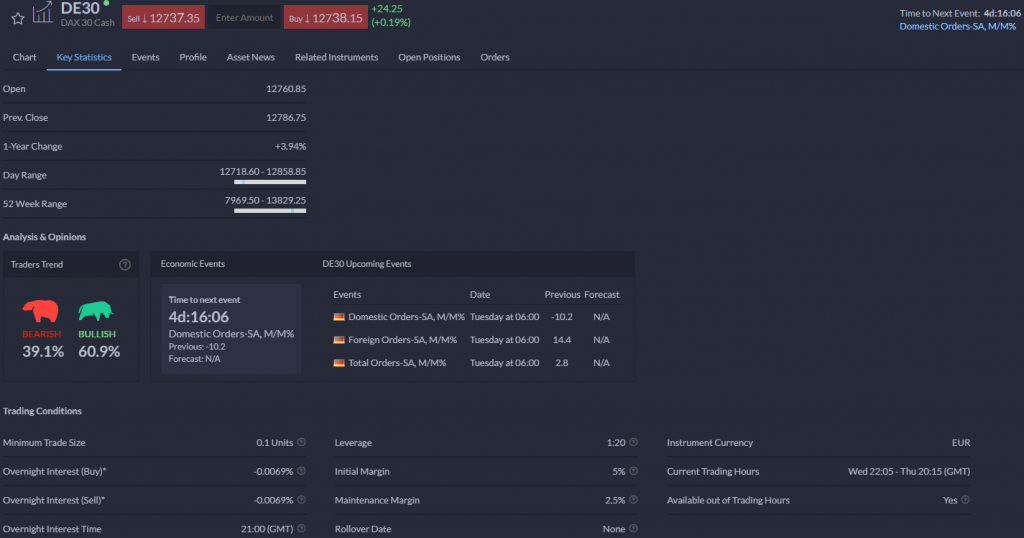

På samme måte som med DAX-eksempelet ovenfor, finner du informasjon om handelsomkostninger, marginkrav, gearing, etc. under fanebladet “Key Statistics”.

|

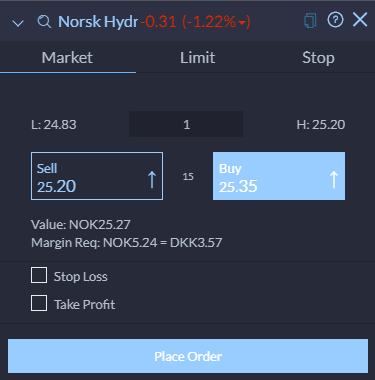

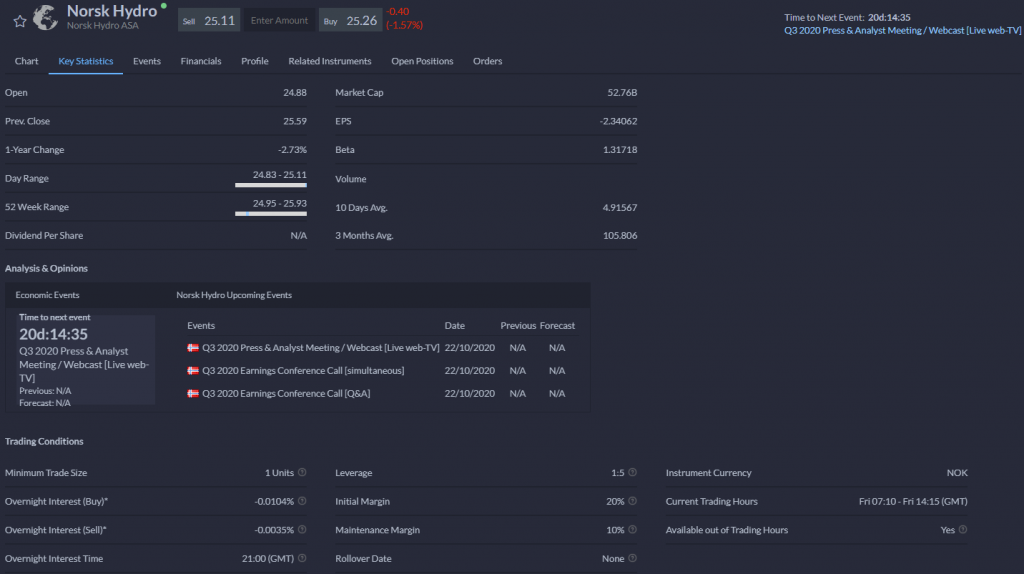

Eksempel på handel i Norsk Hydro

På de fleste handelsplattformer kan du handle med aksje-CFD-er i tusenvis av enkeltselskap. Slik er det også hos Markets. Selv om utvalget av norske aksjer er størst på plattformens investeringsplattform (MarketsI), kan du også spekulere i CFD-er i noen av de største norske selskapene på CFD-plattformen, MarketsX. Equinor, Gjensidge, Orkla og Norsk Hydro er noen av eksemplene.

I ordrevinduet til venstre kan du se et eksempel på en handel i Norsk Hydro. Av skjermdumpen kan du se at Markets lar deg handle helt ned til én kontrakt.

Hvis du handler hos Markets kan du handle enkeltaksjer helt kurtasjefritt. Til gjengjeld er spreadet (forskjellen mellom kjøps- og salgspris) ofte noe høyere enn dersom du handler den samme aksjen direkte på børs. I Norsk Hydro-eksempelet til høyre er spreadet på 0,15 lavt, og et av de laveste du finner for handelsplattformens CFD-er på enkeltaksjer.

Selv om spreadet på enkeltaksjer er høyere enn på alminnelig børs er det viktig å huske at du handler helt kurtasjefritt. Dette, i kombinasjon med muligheten for å foreta mange og små handler, kan gjøre at de samlede handelskostnadene ikke nødvendigvis blir høyere enn ved alminnelig handel gjennom børsen.

Handler du CFD-er i enkeltaksjer kan du også finne nyttige handelsopplysninger, finansieringsomkostninger og kommende begivenheter i selskapet under fanebladet “Key Statistics”.

|

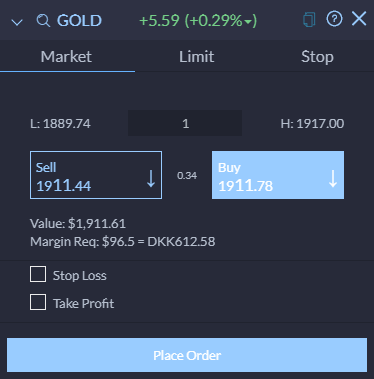

Eksempel på handel i gull

Hos Markets og andre handelsplattformer kan du handle helt ned til én CFD-kontrakt i gull og mange andre råvarer. Spekulerer du i olje må du kjøpe eller selge ti enheter per handel.

Eksempelet nedenfor er en handel på én gullkontrakt til en verdi av ca. $ 1911, tilsvarende ca. 17800 kroner. Dette er risikoen, altså eksponeringen, du påtar deg hvis du kjøper én kontrakt. Startmarginen ved handel i gull er 5 %. Avhengig av hvilken handelsplattform du bruker kan du dermed eksponeres mot gull for et beløp som er langt lavere enn den aktuelle prisen på gull. Gull handles for øvrig med et minimumsspread på 0,3 poeng (0,34 i tilfellet nedenfor) hos Markets.

Husk at det kan tilkomme øvrige gebyrer hvis du du handler fra en konto med en annen valuta enn dollar (som gull handles i) eller hvis du beholder posisjonen din i lengre tid.

Du finner alle disse opplysningene under fanebladet “Key Statistics” hvis du benytter Markets.

Les mer om CFD-kontrakter og få en bedre forståelse for det finansielle instrumentet i denne arikkelen.