Flyselskapet Norwegian har vært gjennom en endeløs rekke av problemer. Det ambisiøse prosjektet har måtte sanne at de villeste visjonene ikke lot seg føre ut i livet. Det har kostet en lang rekke privatinvestorer dyrt, aksjekursen er pulverisert, men nå kan det være lys i tunnellen.

Norwegian Air Shuttle har nylig kommet gjennom det som trolig har vært norgeshistoriens mest kompliserte og krevende restruktureringsprosesser. Aksjonærene har blødd, men selskapet er reddet. De fleste problemene er ryddet av veien, selskapet har fått nye og langsiktige investorer og den rentebærende gjelden er kuttet til null. Norwegian er altså i markedet med blanke ark.

Men skal man kjøpe aksjen? Jeg er positiv.

| Bli en bedre trader med vårt nye e-kursKlikk her |

Utvanningen – en varslet katastrofe

Det har vært frustrerende å følge Norwegian-aksjen den siste tiden. Selskapets ledelse har vært krystallklare på at det ville komme en betydelig utvanning, og de fleste som tok frem kalkulatoren, meg selv inkludert, regnet seg frem til en emisjonskurs på 7-8 kroner aksjen. Likevel lå aksjen over 50 kroner gjennom mesteparten av årets vinter. Riktignok ligger det litt verdier i tegningsretter, men selv om man har benyttet tegningsrettene, så vil en hold-strategi fra i vinter ha resultert i et tap på minst 65%.

Feilprisingen var altså stor, men selv for de som så det, så åpnet ikke det for muligheter ettersom det i praksis var umulig å shorte aksjen. Også tegningsrettene som var notert inntil nylig var kronisk feilpriset.

De siste månedene har det altså vært dyrt å være småinvestor i Norwegian.

Men hva med de institusjonelle investorene? Hvordan har det gått med dem?

|

Hjørnesteinsinvestorer

Norwegian hentet totalt inn seks milliarder kroner, og av dette kom 3,7 milliarder fra institusjonelle investorer i en «private placement». Hjørnesteinsinvestorene var sentrale og bidro med nesten 2,9 milliarder. Disse investorene kom seg inn på svært gunstige 6,26 kroner per aksje. Noen vil kanskje synes at dette var vel gunstig, men man skal huske på:

- For at selskapet skulle få godkjent refinansieringsplanen, og komme seg ut av konkursbeskyttelsen, var det essensielt å få støtte av langsiktige institusjonelle investorer.

- Hjørnesteinsinvestorene ga sin støtte til selskapet for en god stund siden, og da var fremtidsutsiktene mørkere enn i dag. Dette er det rimelig at de kompenseres for.

- Norwegian har lenge hatt behov for solide og langsiktige investorer. Om emisjonskursen må settes lavt så er det en pris man må betale. Mange av oss husker sikkert hva som skjedde for to år siden da Norwegian måtte hente tre milliarder etter at salget av selskapet skar seg. Mange av de nye aksjonærene flippet aksjene og kasserte inn en rask gevinst. Det var verken småaksjonærene eller selskapet tjent med. Denne gangen har altså selskapets ledelse gjort det riktige.

| Meld deg inn i vår Facebook-gruppe – Norske daytradere.Klikk her |

Blanke ark

Norwegian har blitt et mindre selskap, men det starter nå med blanke ark og de vil kunne øke flyflåten i takt med økende etterspørsel. En rekke grep for å bedre lønnsomheten er gjennomført. Selskapet skal blant annet kun fokusere på Norden som har de mest lønnsomme rutene, gjelden er redusert drastisk og dermed reduseres finanskostnader betydelig og, ikke minst, er leasingkostnadene kuttet.

Det er viktig å understreke at usikkerheten fremover er stor. For det første er jo konkurransesituasjonen skjerpet, og nye konkurrenter som Flyr og Wizz vil presse prisene.

Er det plass til alle?

Jeg tror dessverre ikke det, men jeg er ganske sikker på at det ikke blir Norwegian som kaster inn håndkleet. De er har lave kostnader, drar nytte av sin størrelse og deres gode omdømme vil hjelpe dem.

Andre spørsmål er når vi kommer tilbake til «normalen» etter Covid-19 og vil vi i det hele tatt reise som før? Akkurat det siste tror jeg ikke Norwegian behøver å bekymre seg for – de har jo tross alt relativt få forretningsreisende. SAS derimot er nok vesentlig mer utsatt.

Min konklusjon er altså at Norwegian er relativt godt rustet.

Skal man kjøpe?

Det sier seg nesten selv at det er relativt håpløst å verdsette flyselskaper på inntjeningsmultipler. I det hele tatt er det betydelig risiko i å vurdere flyselskaper på multipler – det har skjedd så mange refinansieringer at faren er stor for at estimatene blir utdaterte.

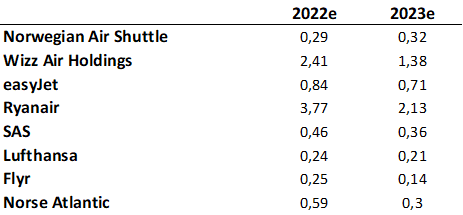

En øvelse som imidlertid kan gi mening og som gir en indikasjon om potensiale, er å se på aksjene på bakgrunn av pris/salg:

Det første man legger merke til er at Ryanair og Wizz er veldig mye dyrere enn de andre. Selv om kvalitet koster er jeg usikker på om den ekstreme forskjellen kan rettferdiggjøres.

Med tanke på Norwegian, så er den blant de rimeligste aksjene. Med bakgrunn i dette og selskapets posisjon i dag, så fremstår aksjen som attraktiv. Kjøp.

| Vi anbefaler nettmegleren Markets.comKlikk her |

Flyr, en av nykommerne, er faktisk enda rimeligere. Men til tross for lave kostnader tror jeg Flyr er mer sårbare enn man er klar over. Jeg avventer.

Norse Atlantic ser greit priset ut, men risikoen fremstår spinnvill. Jeg er altså lunken til denne.

At Lufthansa er blant de rimeligste aksjene overrasker meg. Dette er tross alt et av Europas beste og mest solide flyselskaper, og de har et stort og meget attraktivt hjemmemarked. Lufthansas estimerte P/E for 2022e ligger på 42 i følge Marketscreener, mens forventningen til 2023 er meget hyggelige 7,8. Dette ser lovende ut. Kjøp.

SAS ser ikke direkte dyr ut, men jeg ser ingen logikk i at Lufthansa skal være så mye rimeligere. Her tror jeg man kan ha en interessant spread: Long Lufthansa, Short SAS.

På MarketsI, som er investeringsplattformen til nettmegleren Markets, kan du handle flere av de nevnte aksjene.