For mange tradere og investorer er regnskapssesongen den mest spennende tiden på børsåret. Visste du at børsnoterte selskapers kvartalstall oftest slår analytikernes forventninger, og at det finnes en enkel strategi som utnytter denne tendensen?

Noen selskaper har allerede rapportert om årets første måneder, og i løpet av de neste ukene kommer kvartalstall på løpende bånd. Dem kan du handle på ved hjelp av metoden nedenfor. Strategien, som naturligvis er backtestet over lang tid, presterer betydelig bedre enn indeks.

| Long eller short? Handle tusenvis av CFD-produkter hos Markets.com Klikk her |

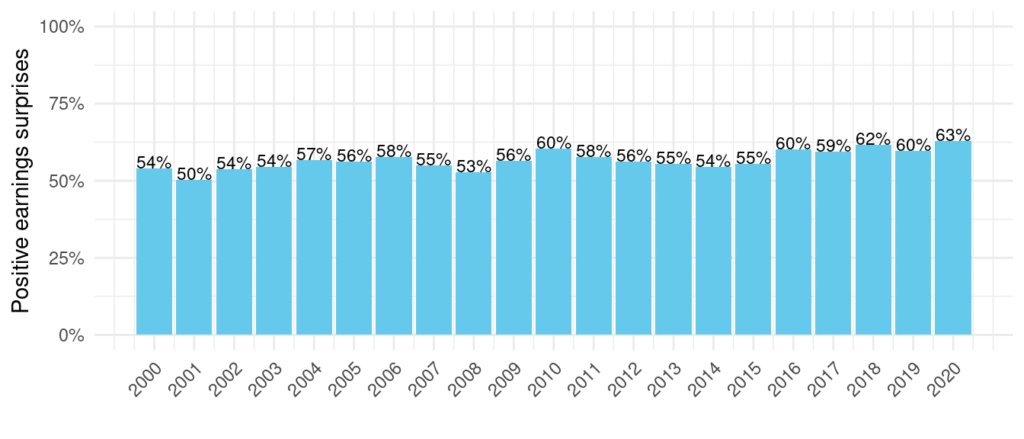

The Earnings Scout følger børsselskapers års- og kvartalsrapporter nøye. Her peker tall på at amerikanske selskaper i høyere grad enn andre oppnår resultater som overgår analytikernes forventninger. I fjerde kvartal i 2021 leverte hele 79 % av selskapene bedre tall enn hva analytikerne regnet med.

Traderen Joe Marwood har nærstudert rapporter fra amerikanske selskaper de siste 20 årene. Han har kommet frem til at det ikke er et nytt fenomen at selskapene presterer bedre enn forventet. Til og med i 2008, da finanskrisen raste som verst, klarte 53 % av selskapene seg bedre enn hva analytikerne trodde.

Ingen regel uten unntak

Analytikere kjemper om å komme med så presise forutsigelser som mulig, mens selskapenes finansdirektører aller helst vil overgå disse. Når regnskapstallene overstråler analytikernes beste gjett, er dette ofte ensbetydende med ekstra fart til aksjekursen og positiv medieomtale.

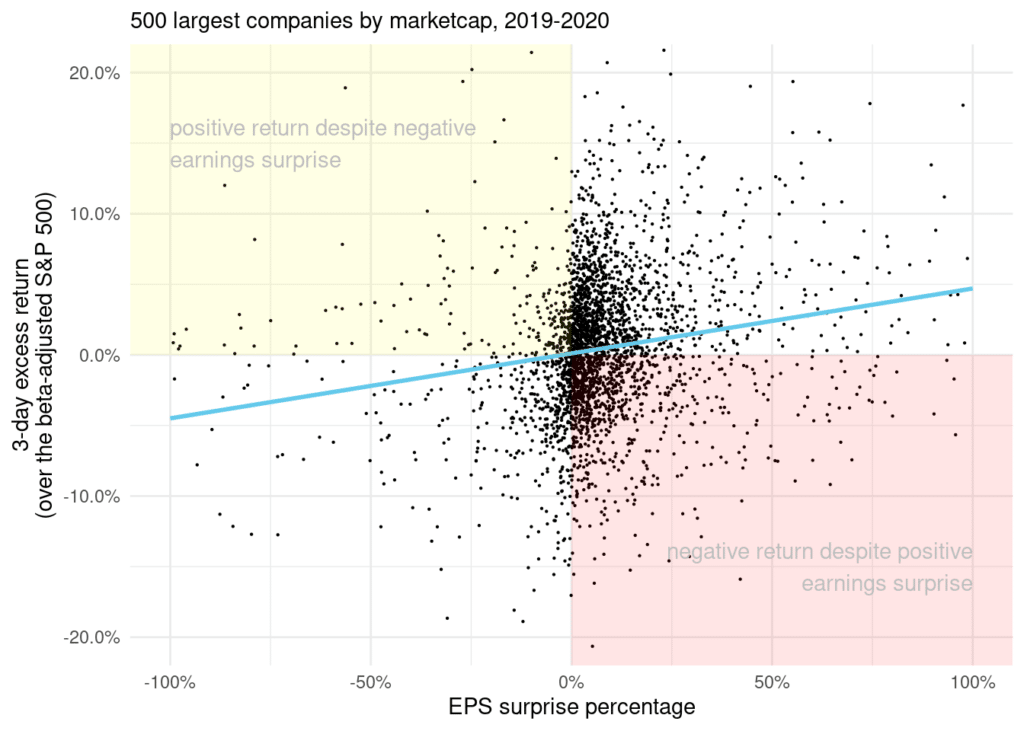

Det er imidlertid ikke alltid at aksjekursen beveger seg som ventet. Faktisk kan selskaper legge frem dårligere tall enn ventet og likevel se aksjekursen stige – eller omvendt.

En kikk på rapporter som overrasket positivt (slo forventningene) mellom 2019 og 2020 viser at aksjekursen utviklet seg negativt i 42 % av tilfellene. I 36 % av tilfellene hvor det ble lagt frem dårligere tall enn ventet steg aksjekursen. Se Joe Marwoods funn nedenfor.

Funnene kan delvis forklares med at markedsforventningene kan være annerledes enn analytikernes. I tillegg kommer de fleste selskapene med «guidance» (fremtidsforventinger) i forbindelse med års- og kvartalstall. Mange ganger kan denne veie minst like tungt som de faktiske resultatene. Som du sikkert vet er aksjemarkedet et forsøk på å prise fremtiden, ikke fortiden.

| Bli en bedre trader med vårt nye e-kursKlikk her |

Strategi: Kjøp før rapport, selg etter

Joe Marwood har selv testet en svært enkel strategi som tar utgangspunkt i følgende antagelser:

- Kvartalsrapportene kommer også fremover, i gjennomsnitt, til å overgå forventningene.

- Investorer er ikke glad i usikkerhet, og denne minsker etter fremleggelse av rapporter. Sagt med andre ord: Offentligheten har mer informasjon etter en rapport enn før.

- Investorer kjøper flere aksjer i et selskap når den omtales i forbindelse med regnskapstall, hvilket skubber aksjekursen opp. Dette gjelder i særlig grad for mindre aksjer.

Strategien er ukomplisert og kan brukes av alle: Du kjøper aksjen dagen før regnskapstallene legges frem og selger dagen etter. Slik kan du fange kursutviklingen uansett om rapporten publiseres på morgenen, midt på dagen eller på kvelden.

Du kan følge med på kommende rapporter (earnings) her.

Testen er utført i S&P 500, så husk å kontrollere at selskapet hører til i denne indeksen. Det er dog rimelig å anta at aksjer fra andre indekser og andre land kan oppføre seg på lignende vis.

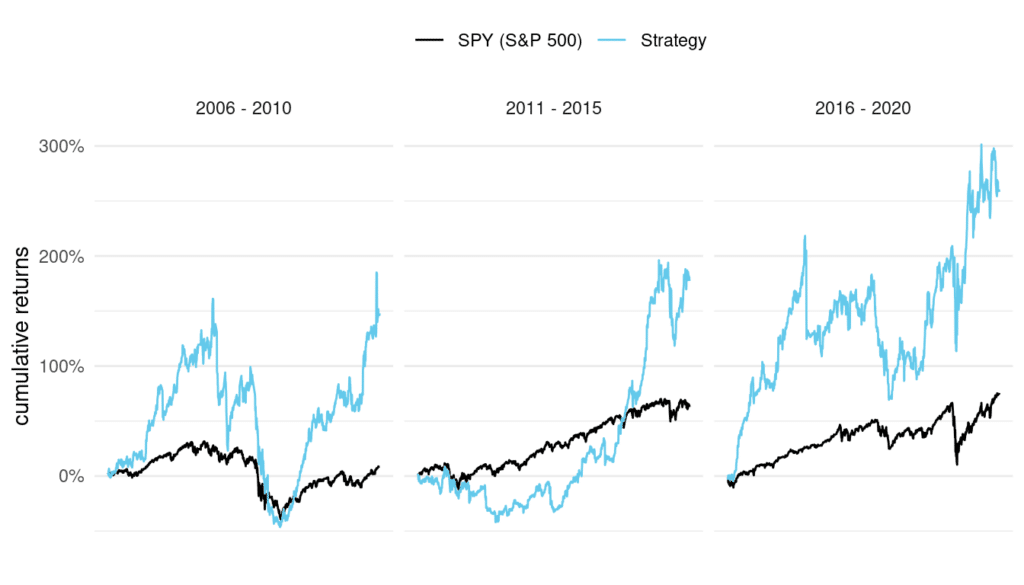

Joe Marwood har testet strategien på alle aksjer i S&P 500-indeksen og har funnet ut at resultatene slår markedet i 12 av 16 år. Meravkastningen er relativt stor, hvilket fremgår av resultatene nedenfor.

Som du kan se av grafene, så presterer strategien bra i samtlige perioder. Den blå linjen illustrerer avkastningen ved bruk av strategien, den svarte linjen er avkastningen i S&P 500-indeksen.

Resultatene kan finjusteres på flere måter. Du kan for eksempel teste strategien på andre aksjer enn dem i S&P 500, eller du kan fokusere på bestemte sektorer.

En usikkerhet forbundet med testen er at selskaper som skal tas av børs ikke er inkludert. Ifølge Joe Marwood er dette imidlertid en faktor som ikke påvirker resultatet nevneverdig.

| Long eller short? Handle tusenvis av CFD-produkter hos Markets.com Klikk her |

Oppsummering

I et forsøk på å konkludere, kan det se ut som om det er mulig å dra fordel av prisutviklingen i forbindelse med fremleggelsen av kvartalstall. Grunnen er sannsynligvis usikkerheten som er forbundet med selskapenes finansielle rapportering, i tillegg til at mange av de store børsnoterte selskapene ofte overgår forventinger.

Hvis du vil utvikle på strategien, kan du forbedre den ved å se på hvordan du kan begrense tapene. Dette kan for eksempel gjøres gjennom implementering av stop loss eller ved å unnlate å handle med strategien i mindre gunstige perioder.

Husk imidlertid, dersom du har lyst til å teste strategien i praksis, at enkeltaksjer kan være svært volatile i perioden opptil og like etter offentliggjørelsen av regnskapstall. Du bør derfor alltid å utøve god risikostyring for å unngå store tap. Handle for eksempel for små beløp samtidig som du eier et bredt utvalg av aksjer.

Du kan spekulere i kursutviklingen til en lang rekke globale aksjer hos Markets.com. Gjennom CFD-kontrakter kan du tjene penger uansett om aksjekursene stiger eller faller.